Estrategias de Inversión en tiempos de inflación sostenida 💸

Estrategias de Inversión en tiempos de inflación sostenida.

evaluación primer trimestre 2022 y perspectivas

Queridos Suscriptores,

He decidido cambiarle un poco el formato a este blog de finanzas, que será mas resumido y sencillo de entender, sin dejar de ser técnico y profundo en su análisis.

En mi post pasado “Mercados Financieros en EE.UU. – Retos y Oportunidades”, resaltamos entre los riesgos una sostenida inflación en el sistema de EE.UU. y la consecuente reacción del Banco Central de Estados Unidos (FED) en subir tasas de interés para controlar ésta y cumplir con así su mandato de “price stability” (estabilidad de precios).

Alcanzar este mandato en un sistema globalizado donde la guerra en Ucrania empeoró las condiciones de comercialización y de relaciones políticas multilaterales, hace el reto un poco más difícil. Sin embargo, considero que estamos en manos de una FED experimentada y muchos economistas opinan que la economía americana esta en fuertes condiciones, lo cual facilita la aplicación de estas medidas.

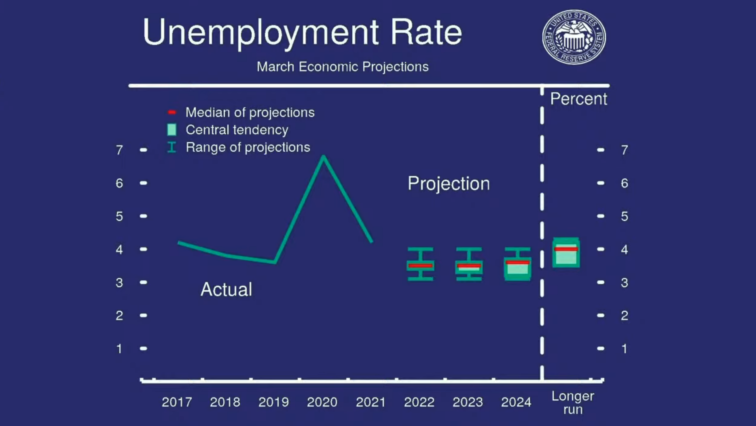

Se están observando algunos indicadores económicos que demuestran una sobre-estimulada economía, entre ellos podemos ver a manera de ejemplo el hecho que: estamos presentando niveles de desempleos probablemente inferiores a los económicamente sanos, los consumidores están demandando bienes a niveles tales que las empresas se han visto en la necesidad de crear nuevas plazas de trabajo, pero no hay trabajadores suficientes para cubrirlas, por lo que éstas han tenido que subir salarios (sin necesidad de mayor productividad por parte de los empleados), lo que conlleva a desbalances que suman a las presiones inflacionarias.

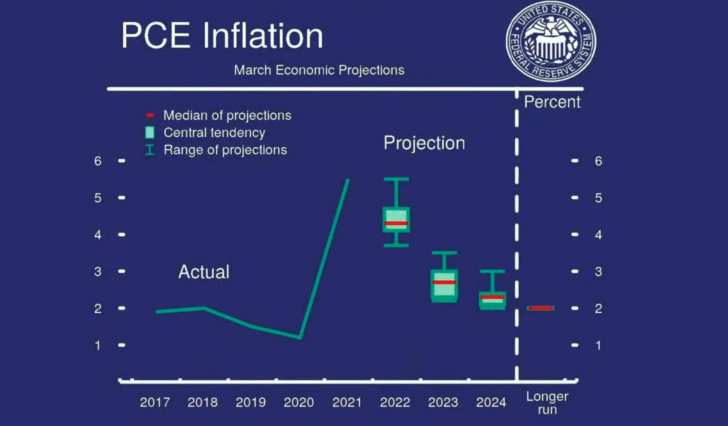

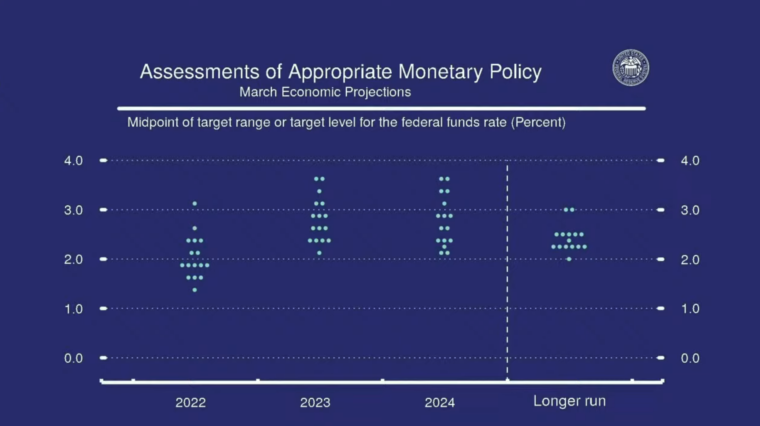

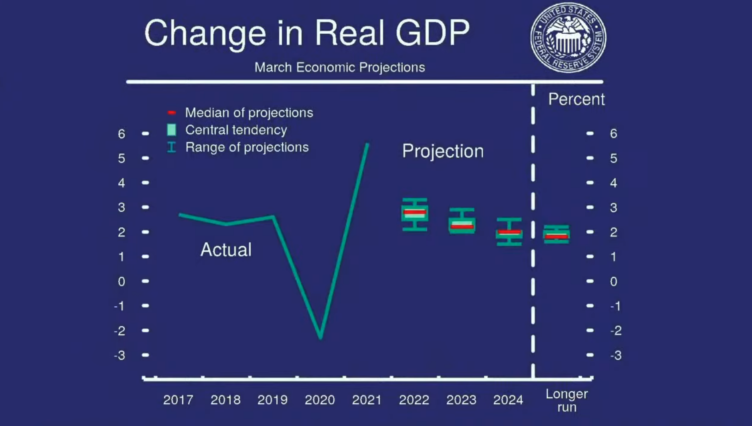

En el entendido que estaremos durante un periodo de inflación más alta de lo esperado, mientras se estabiliza el consumo en EE.UU. según informó la FED en su reunión pasada, al parecer nos mantendremos en un nivel de inflación de al menos un 4,3% de aquí a diciembre, por lo que el Banco Central de EE.UU decidió empezar a subir paulatinamente las tasas de interés en “ticks” de 0.25% (objetos a revisión), hasta un rango objetivo de alrededor del 2.5% de interés, que es aproximadamente la tasa que han determinado como neutra de estimulo a la economía, mientras que a la par ajustaron su proyección del PIB americano al 2.8% para el 2022 producto de los últimos sucesos.

Al cierre del pasado viernes observamos un short run importante en los mercados en las últimas dos semanas, que recuperaron de manera importante los valores llevando al SP500 a subir 8,7% desde el piso que tocó hace un par de semanas atrás, pero aun -5,75% por debajo de su máximo de diciembre pasado, mientras que el índice tecnológico NASDAQ se ha recuperado 12,3% pero aun -12.5% por debajo de su máximo de diciembre. Es de notar que las próximas semanas estarán llenas de reportes económicos, reportes de ganancias de empresas del primer trimestre del año y sus proyecciones futuras donde probablemente veremos mayor volatilidad.

Consideramos que las empresas se encuentran mejor posicionadas para adaptarse a periodos de alta inflación, la cual justamente se generó por exceso de demanda no satisfecha (por diferentes razones), en un re-despertar de un mundo post COVID (o al menos así parece) donde el estimulo fiscal y monetario que recibió la economía en el 2020 y 2021 fue sin precedentes, lo cual permitió esquivar los riesgos de una profunda recesión económica.

En mi opinar, no cambia el escenario base de que las acciones deben componer parte del mix que toda familia debe tener para proteger valor y capacidad de compra de sus activos en el largo plazo. Muchos especialistas son del pensar que son un buen refugio a inflación dada la capacidad y relativa rapidez que tienen las empresas de ajustar sus precios y márgenes de ganancia frente a escenarios de inflación cambiantes, a diferencia de los bonos que ya tienen predeterminado cupón en sus condiciones por un definido lapso de tiempo.

Muestras recomendaciones son basadas en información de los más grandes administradores de fondos del mundo, y nuestros modelos de inversión toman en consideración estos factores sin dejar a un lado la protección ante diferentes escenarios.

Estamos en capacidad de personalizar un portafolio de inversiones basado en tus expectativas y perfil de inversor. Es un servicio en el que estamos legalmente cualificados bajo la legislación de EE. UU, y nos apasiona ofrecer para nuestros amigos y relacionados.

Gustavo E. Patino Lugo

Investment Advisor Rep.

Miami, 27 de marzo de 2022.

Teléfono móvil y WhatsApp: +1-(305) 783-7097

email: gustavo.patino@avilaadvisors.com

Team: AvilaAdvisors.com